去中心化储备稳定币概述:历史演变与模型分析(二)

去中心化储备协议:拥抱风险对冲以实现稳定

此类协议也称为“风险中性稳定币协议”,涉及协议储备资产(通常以加密货币的形式)的风险对冲。当抵押资产的价格大幅下跌时,对冲就会产生利润,确保稳定币协议的资产始终能够偿还负债。我们将此类协议称为具有储备资产风险对冲功能的去中心化储备协议,或风险中性稳定币协议。

如果您将价值 2000 美元的 1 美元 ETH 存入这些协议之一,那么在预期潜在市场波动的情况下,可能会通过在加密货币交易所启动空头头寸来对冲该资产。当 ETH 从 2000 美元跌至 1000 美元时,对冲产生的利润(1000 美元)可以弥补价值的下跌,确保协议仍然可以向用户赎回 2000 个稳定币。

具体来说,根据实际套期保值者的不同,又分为协议本身对冲风险的去中心化储备协议和用户对冲风险的去中心化储备协议。

具有协议驱动风险对冲的去中心化储备协议

采用这种方式的稳定币协议包括 Pika Protocol V1、UXD 协议以及最近宣布融资的 Ethena。

Pika V1

Pika 协议是部署在 Optimism 网络上的衍生品协议,但在最初的 V1 版本中,Pika 计划推出一款稳定币,通过 Bitmex 的 Inverse Perpetual 实现对冲。反向永续合约是 Bitmex 的原创产品,与市场饱和的典型线性永续合约不同。与流行的“线性永续”不同,后者使用美元作为跟踪加密货币价值的基础,反向永续具有独特的架构——它们利用代币本身作为保证金来跟踪其美元等值价格。下面是一个例子来说明反向永续合约的收益:

交易者以 10,000 的价格买入 50,000 份 XBTUSD 合约。

几天后,合约价格上涨至11,000。交易者的利润将为:50,000 * 1 * (1/10,000 – 1/11,000) = 0.4545 XBT

如果价格实际上跌至 9,000,交易者的损失将为:50,000 * 1 * (1/10,000 – 1/9,000) = -0.5556 XBT。

由于合约的逆性和非线性性质,损失更大。相反,如果交易者做空,那么价格下跌时交易者的利润将大于价格上涨时交易者的损失。

经过仔细分析,很明显,反向永续合约与对冲储备资产风险的去中心化储备协议完美匹配。以我们之前的例子为例,假设当 ETH 的价格为 2000 美元时,Pika 协议在从用户那里收到 1 个 ETH 后,战略性地将其部署为抵押品,在 Bitmex 上做空 2000 单位的 ETH 反向永续合约。

如果市场上涨并且 ETH 价值下滑至 1000 美元,则 Pika 协议的利润为:2000 * 1 * (1/1000 – 1/2000) = 1 ETH = $1000

这意味着当 $ETH 价格从 2000 美元跌至 1000 美元时,Pika协议的储备金从 1$ETH 变为 2$ETH,仍然有效覆盖用户持有的 2000 个稳定币的赎回(这里不考虑交易费用和资金费用)。Pika Protocol V1 的产品设计完全符合 Bitmex 创始人 Arthur Hayes 在博文中提到的 $NUSD 产品设计,能够永久完美地对冲币币保证金多头头寸。

遗憾的是,逆永续合约具有违反直觉和非线性回报的特性(代币价格与合约价格之间不是线性关系),对于习惯了美元本位保证金特性的普通投资者来说并不容易理解。快进到现在,很明显,反向永续合约或币本位永续合约一直在努力在由更容易获得的同类永续合约(线性永续合约,也称为美元本位永续合约)主导的市场中站稳脚跟。

主要交易所的快照显示出鲜明的对比:与线性永续合约相比,反向永续合约仅占交易量的 20-25%。受监管影响,BitMex 已逐渐从顶级永续交易所沦为目前永续市场份额不足 0.5% 的交易所。认识到线性永续合约对冲策略的局限性以及市场对反向永续合约兴趣的减弱,Pika 开始了战略转型。在其 V2 版本中,Pika 放弃了稳定币业务,正式转向衍生品协议。

UXD

UXD 协议在 Solana 网络上运行,于 2022 年 1 月推出。2021 年,UXD 完成了由 Multicoin 领投的 300 万美元融资,并在 IDO 期间筹集了 5700 万美元。2023 年 1 月,UXD 决定将业务扩展到以太坊生态系统,并于 4 月在 Arbitrum 上推出,并计划在不久的将来在 Optimism 上首次亮相。

UXD 协议首次推出后,允许用户存入 $SOL、$BTC 和 $ETH,以与美元挂钩的 1:1 价值铸造其稳定币 UXD。为了保持 UXD 的完整性和赎回,存入的抵押品通过 Solana 著名的借贷和永续平台 Mango Markets 使用空头头寸进行对冲。

从空头头寸收取的资金费用将作为协议收入,而协议筹集的资金将覆盖任何应付的资金费用。在发布后的很长一段时间内,UXD 协议运行顺利。由于 Mango Markets 的总体未平仓合约低于 1 亿美元,该协议甚至不得不对 UXD 发行设定上限。UXD 空头头寸的激增,尤其是如果数量增加到数千万,可能会带来切实的赎回威胁。此外,空头头寸过多可能会使融资利率变为负数,从而提高对冲成本。

不幸的是,2022 年 10 月,Mango Markets 遭遇治理攻击,导致 UXD 协议损失近 2000 万美元。当时,UXD的保险基金余额超过5500万美元,可以正常赎回UXD。尽管 Mango Markets 后来将资金退还给 UXD Protocol,但损害已经造成,Mango Markets 难以恢复。FTX 危机加剧了这种情况,导致 Solana 资金迅速外流。因此,UXD 无法找到合适的交易所来对冲其多头头寸。

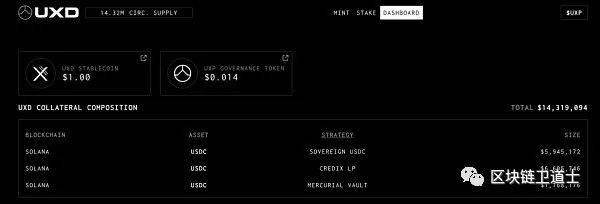

该协议将其抵押品支持仅限于 USDC,这是一种本质上不需要对冲的稳定币。他们将存入的 $USDC 抵押品导入各种链上 $USDC 金库和真实世界资产 (RWA)。认识到分散风险和降低风险的必要性,他们做出了进军以太坊生态系统的战略决策。继四月份在 Arbitrum 上成功发布后,他们计划在 Optimism 上进行部署。在这一扩张过程中,UXD 仍在寻找最佳的链上对冲平台以加强其运营。

目前,UXD 的流通供应量为 1430 万美元,协议保险基金余额为 5320 万美元。

稳定币协议 Ethena Finance 最近宣布获得由 Dragonfly 领投的 600 万美元融资,投资方包括 Bybit、OKX、Deribit、Gemini 和 Huobi 等中心化交易所,该协议也采用对冲策略来对冲其储备资产。鉴于众多二级衍生品交易所的支持,这可能有利于他们的抵押品对冲努力。

此外,Ethena 还计划与著名的去中心化衍生品协议 Synthetix 合作。该合作伙伴关系旨在利用 Synthetix 作为流动性提供者来启动空头头寸。此外,它将使其稳定币 USDe 能够作为选定池中的抵押品,使其用途多样化。

这种具有风险对冲策略的去中心化储备协议的优点是显而易见的。通过对冲作为抵押品的加密资产,该协议可以实现风险中性,确保稳定币的赎回。这种方法将 100% 资本效率的承诺与去中心化的去信任性质融为一体——这种匹配在很大程度上取决于对冲场所的质量。此外,如果该协议能够以高资本效率对冲其头寸,则预留的抵押品可以被引导到多种途径来产生回报。此外,资金费用可以作为协议收入。

这种灵活性允许多种可能性:产生的回报可以分配给稳定币持有者,创建生息稳定币并增强其效用。或者,利润也可以分配给治理代币持有者。

稳定币协议中的治理代币本质上充当相关稳定币的最终贷方。在对冲储备资产风险的情况下,这些稳定币协议可以利用其治理代币作为极端情况下的赎回机制。

对于稳定币持有者来说,与仅由治理代币支持的稳定币相比,这种动态提供了额外的保护层。从概念上讲,对冲储备资产的行为得到了简化。基本原则是它应该在整个市场周期中保持弹性。因此,这减轻了在下跌趋势期间验证治理代币稳健性的需要。

但与所有创新一样,也存在一些障碍。以下是细分:

中心化悖论:在当前的金融格局中,中心化交易所在永续合约流动性方面占据主导地位。此外,大多数去中心化衍生品交易所并不是为稳定币协议进行对冲而设计的,导致不可避免的中心化风险。这种风险带来了双重问题:

中心化交易所本质上具有固有的风险。

由于对冲场所有限,任何单一场所对于协议的健康都变得至关重要。一个场地出现问题可能会对协议产生重大影响。UXD 协议因 Mango Markets 遭受攻击而停止运营,就是这种中心化风险的一个极端例子。

选择对冲工具的限制。目前主流的线性永续合约并不能完美对冲其多头头寸。以 ETH 为例,稳定币协议理想情况下会使用以 ETH 计价的空头头寸并以 ETH 作为抵押品来寻求对冲。

然而,著名的线性永续合约依赖 USDT 作为抵押品,将其利润曲线映射到美元,这无法完美对冲 ETH 头寸。即使稳定币协议试图以 ETH 借款换取 USDT,也会增加运营成本和头寸风险管理的复杂性,同时也会降低资本效率。Pika 协议的经验强调了反向永续合约可能是这些协议的圣杯。遗憾的是,他们的市场足迹仍然很小。

规模增长具有固有的局限性。随着协议稳定币市值的增长,对用于对冲目的的永续合约空头头寸的需求也随之放大。除了获得足够数量的空头头寸的复杂性之外,协议持有的空头头寸越多,平仓时对手方的流动性要求就越高。

这可能导致潜在的负资金利率,意味着对冲成本和运营复杂性可能更高。对于规模达数千万美元的稳定币来说,这可能不会构成重大挑战。然而,如果一个公司的目标是进一步扩大规模,达到数亿甚至数十亿,这个问题可能会严重限制其增长潜力。

操作风险。无论采用何种对冲机制,开仓、调整投资组合和管理抵押品的频率都不可避免。这些过程需要人工干预,导致重大的操作甚至道德风险。

具有用户驱动风险对冲功能的去中心化储备稳定币协议

采用这种方法的协议包括 Angle 协议 V1 和 Liquity V2。

Angle V1

Angle 协议于 2021 年 11 月在以太坊网络上推出。在推出之前,他们完成了由 a16z 领投的 500 万美元融资。

尽管 Mint Ventures 的报告中广泛讨论了 Angle 协议V1 的细节,但我们在这里提供一个简要概述:

与其他去中心化储备稳定币协议一样,在理想条件下,Angle 允许用户通过存入价值 1 美元的 ETH 形式的抵押品来铸造其稳定币 agUSD。Angle 的与众不同之处在于它的目标受众。除了典型的稳定币用户之外,Angle Protocol 还专门为永续合约交易者提供服务。在 Angle 的生态系统中,这些交易者被明确称为对冲机构 (HA)。

使用相同的示例,假设 ETH 目前的价值为 2000 美元。用户向 Angle 存入 1 美元 ETH,从而铸造了 2000 美元挂钩的稳定币。同时,为了交易者的利益,Angle 制裁了相当于 1 美元 ETH 的杠杆头寸。

假设对冲机构 (HA) 使用 0.2 美元 ETH(价值 400 美元)作为抵押品,并以 5 倍杠杆开仓,则该协议的抵押品总额为 1.2 美元 ETH。从货币角度来看,这是 2400 美元的总和,加上 2000 美元的稳定币负债。

当$ETH的价格上涨到2200美元时,协议只需要保留足够的$ETH来支持2000美元的稳定币,大约是0.909 $ETH。剩余的 0.291 $ETH(价值 640 美元)可由 HA 提取。

相反,如果 ETH 跌至 1800 美元,协议仍然必须维持足够的 ETH 来支持 2000 美元的稳定币,即 1.111 ETH左右。然后,HA 的抵押品头寸将减少至约 0.089 美元 ETH(价值 160 美元)。

对于在 Angle 协议中进行操作的交易者来说,他们的参与基本上类似于持有以 ETH 为保证金的永续合约的多头头寸。当$ETH价格上涨时,他们不仅受益于升值,还受益于协议中剩余的$ETH(在上面的例子中,$ETH价格上涨10%,交易者获得了60%的收益)。

然而,相反的情况也同样明显。ETH 价格下跌 10% 会导致交易者头寸急剧下降 60%。从角度协议的角度来看,这些交易者充当了抵御抵押品波动或贬值的绝缘屏障。正是这一功能为他们赢得了“对冲机构”的称号。交易者的杠杆水平由协议中可用的对冲头寸(本例中为 0.2 ETH)与协议稳定币头寸(本例中为 1 ETH)的比率决定。

对于永续合约交易者来说,Angle 具有以下优势:

1. 无资金费用:传统的中心化平台要求多头头寸持有者向空头头寸持有者支付资金费用。

2. 无滑点预言机价格:Angle试图为稳定币持有者和永续合约交易者创造双赢的场景,稳定币持有者受益于高资本效率和去中心化,而合约交易者则享受增强的交易体验。(未完待续)

免责声明:以上内容不构成任何投资建议,投资有风险,参与须谨慎。

帮忙点个和 ↓↓↓